Você está no negócio do dinheiro ou no negócio da confiança?

Este talvez seja o texto mais desafiador desta série, pois eu sei que ninguém gosta de deixar dinheiro na mesa - assim fomos ensinados, mas a pergunta acima é um convite a uma reflexão tão provocante quanto o título deste terceiro texto da série Life-Centered Planner.

No primeiro texto desta série eu abordei 4 principais diferença entre um Life-Centered Planner (LCP) e um PDO (Profissional dinheiro-orientado). Você pode ler sobre estas 4 diferenças no primeiro texto.

Agora eu desejo abordar com maior ênfase a 4ª diferença: a forma de remuneração.

Um LCP é remunerado a partir de 3 características fundamentais:

1. A remuneração vem apenas do cliente;

2. A remuneração não é dependente dos investimentos do cliente;

3. A remuneração acompanha a relevância de um "jogo infinito".

Por hora eu deixarei estas 3 características “estacionadas” e começarei este texto trazendo uma leitura histórica do porquê cobramos o que cobramos da forma que cobramos.

A mesa dos serviços financeiros em nosso complexo ambiente atual

Expliquei, em detalhes, cada lado desta mesa no segundo texto desta série.

Agora, o meu objetivo é mostrar que há uma correlação direta entre os 3 possíveis lados desta mesa, o desenvolvimento histórico dos serviços financeiros destinados às pessoas físicas e a forma como profissionais são remunerados.

Apesar de a história do planejamento financeiro pessoal ter começado em 1960 (temos um texto sobre isso aqui: 50 anos do homem na lua e 50 anos do planejamento financeiro na Terra), os serviços financeiros destinados às pessoas físicas precedem esta data.

Segundo John E. Sestina, no livro “Fee-only financial planning. How to make it work for you” (tradução: Planejamento financeiro fee-only: como fazê-lo funcionar para você), os primeiros exemplos de serviços financeiros são encontrados na década de 20 a partir da comercialização de seguros de vida.

Agentes de seguro de vida começaram a ir além da explicação do produto e inauguraram o que mais tarde ficou conhecido como “conceptual selling”, ou, um processo de vendas que parte de uma conversa sobre o contexto do cliente e que tem como objetivo avaliar cuidadosamente suas necessidades, evitando o desalinhamento entre o que eles querem e o que os vendedores apresentam.

Este mesmo “approach” é usado até os dias de hoje e é manifestado em questionários de análise de risco, análise de necessidades e demais ferramentas que transitam no universo do KYC (Know Your Client - Conheça o Seu Cliente).

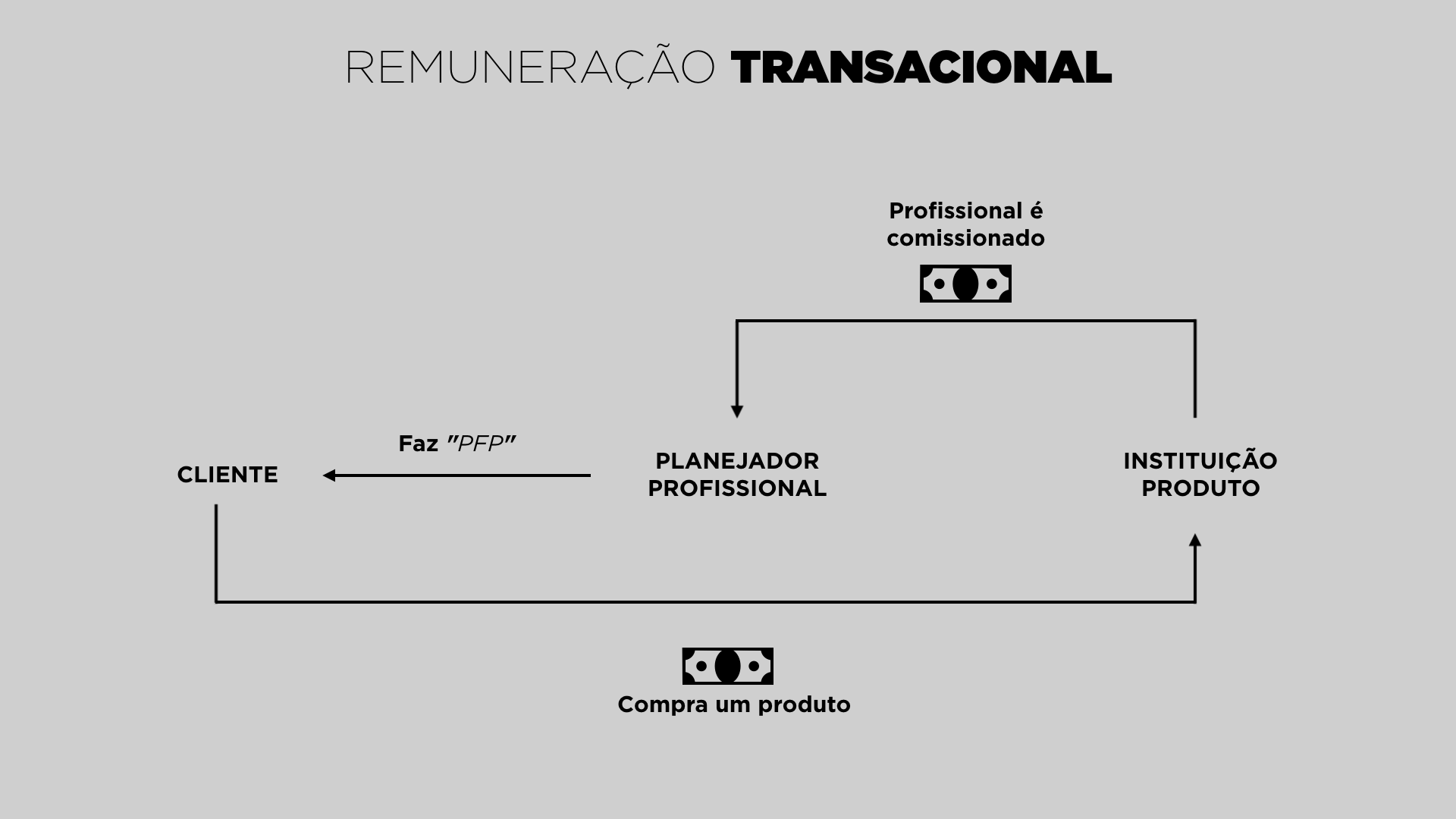

Remuneração transacional

Tais desenvolvimentos levaram o processo de vendas a níveis consultivos, mas não deixaram de ser, em essência, processos transacionais, resultando em uma remuneração destes profissionais de forma indireta, ou seja, da instituição financeira para o profissional.

Naturalmente, em um modelo como este, visto em grande escala até os dias de hoje, há a presença de um conflito de interesses entre os 3 participantes, não apenas entre o cliente e o profissional.

De um lado, o cliente quer pagar menos e receber mais.

De outro lado, o profissional quer vender mais (rápido e fácil) e receber mais.

E, em um terceiro lado, a empresa quer vender mais e remunerar menos o profissional intermediador.

É possível um equilíbrio entre estas 3 forças, mas o ambiente tecnológico atual evidencia, principalmente para a empresa dona do produto ou dona da distribuição, que o seu interesse pode ser manifesto com mais intensidade e eficiência, resultando na iminente eliminação do intermediário.

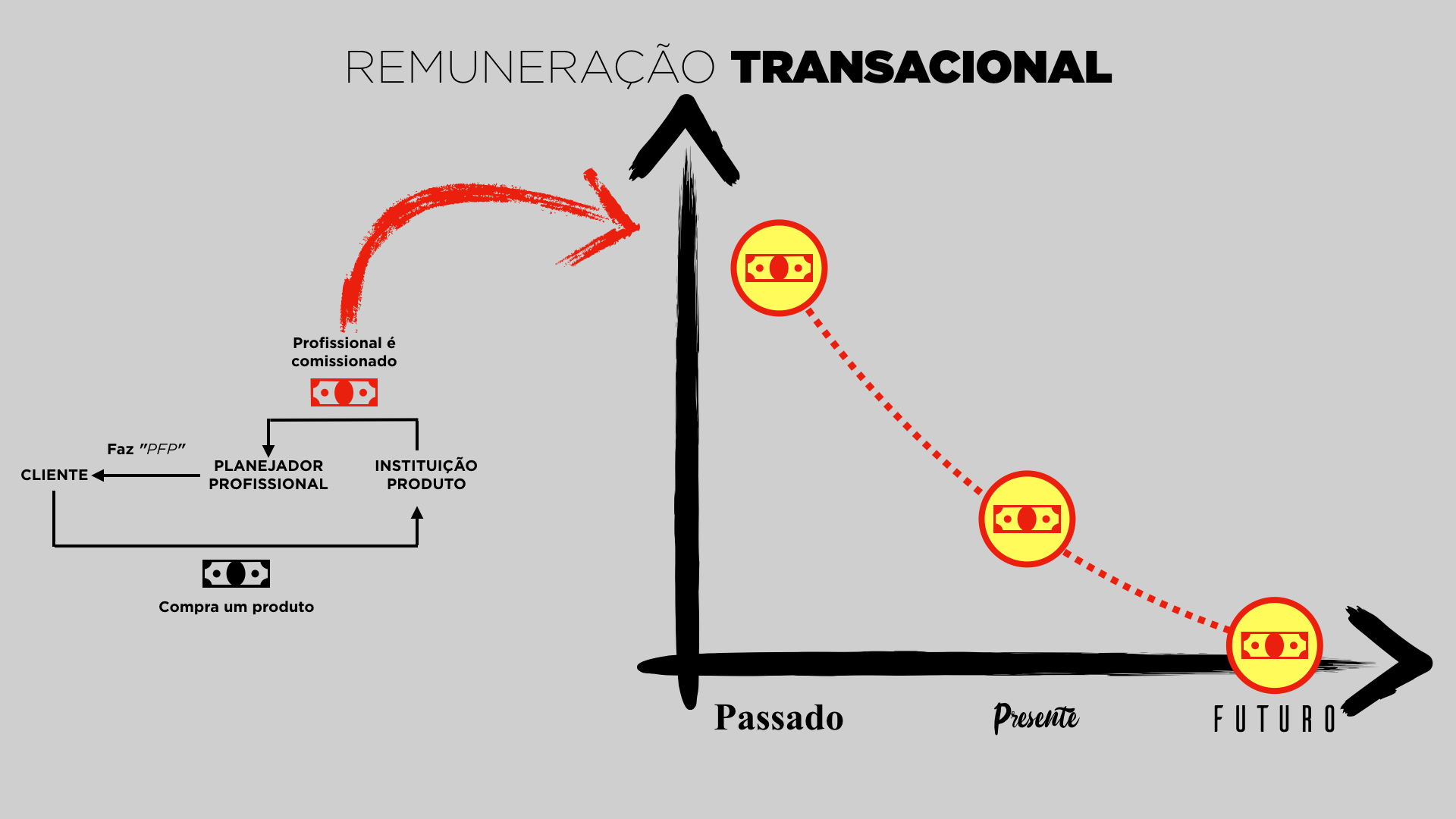

Isto é percebido no gráfico abaixo. No passado, a remuneração percentual ou relativa aos processos transacionais (leia-se comissão) era maior do que no presente... E tudo indica que, no futuro será ainda menor. Chegará a zero? Eu não apostaria que não.

E como a indústria tem se preparado para isso? Transitando de uma remuneração transacional para uma remuneração consultiva, ou, no desenho da mesa, de uma remuneração do outro lado da mesa, para uma remuneração nas laterais da mesa.

Remuneração consultiva

A remuneração ocorre de diversas formas. Pode ser:

- Por hora.

- Por projeto.

- Por reunião.

- Por um % de sucesso.

- Por um % da carteira do cliente.

- Por um fee (mensal, trimestral, anual) fixo.

Vamos brevemente analisar cada uma delas, investindo um tempo maior no formato mais comum em todos os mercados, o “por um % da carteira do cliente”.

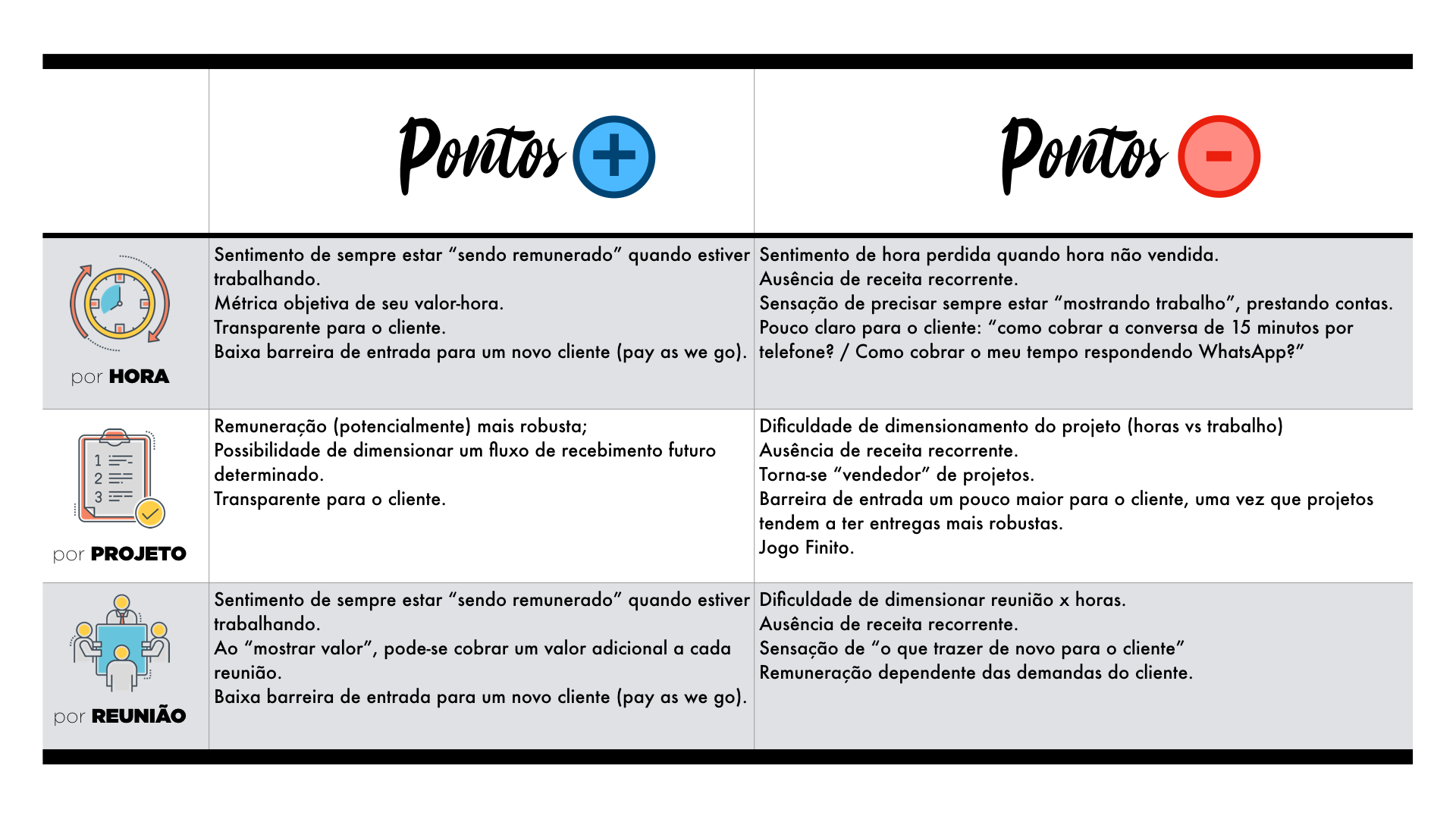

Por hora, por projeto ou por reunião

Estes 3 tipos de cobrança na remuneração consultiva são praticamente “autoexplicativos”.

Abaixo eu elaborei um singelo quadro comparativo com os pontos positivos e negativos de cada modelo. O quadro foi desenhado na perspectiva do profissional.

Por um % de sucesso

Este é um tipo de cobrança muito pouco utilizado, e o motivo para isso é que o sucesso de um trabalho como planejador financeiro pessoal depende muito do cliente e de condições que não são controladas pelo profissional.

Eu celebro o fato de não termos, como uma indústria, partido para este tipo de remuneração que, a meu ver, implica no reducionismo de nossa relevância e abre “fendas” para uma atuação ainda menos cliente-centrada.

Por um % da carteira do cliente

Este é, de longe, o modelo mais utilizado. O mundo assumiu este modelo como o padrão de cobrança do modelo consultivo de serviços financeiros destinados às pessoas físicas.

Neste modelo, o profissional cobra um % anual para cuidar dos ativos financeiros do cliente. Este cuidado pode envolver a gestão ou então o aconselhamento sobre esta gestão.

Para a sequência do texto, usaremos o nome comumente dado a este modelo: AuM (Assets under Management - Ativos sob Gestão)

O modelo AuM permitiu, por algum tempo, que planejadores tivessem a seguinte contabilidade mental aplicada a seus negócios.

Total de ativos de meus clientes: R$ 100.000.000,00

- AuM de 1% ao ano.

- Receita de AuM: R$ 1.000.000,00 por ano.

- Pagando impostos + custos e despesas, devo ter um líquido anual de cerca de R$450.000 - R$500.000.

- Quando mais eficiente for em minha operação, maior minha margem líquida.

- Se eu me unir a outros profissionais, podemos ter ganho de escala.

- Este ganho de escala trará esta maior eficiência.

Ainda, trata-se de um modelo com uma narrativa simpática para os clientes, uma vez que o profissional é mais remunerado na medida em que os ativos do cliente crescem. Aparentemente uma situação ganha-ganha.

Mas, como tudo, existem algumas implicações. Destacarei três.

1. A verdadeira conta do AuM.

2. O iminente conflito de interesses.

3. A relação entre AuM e infelicidade.

A verdadeira conta do AuM

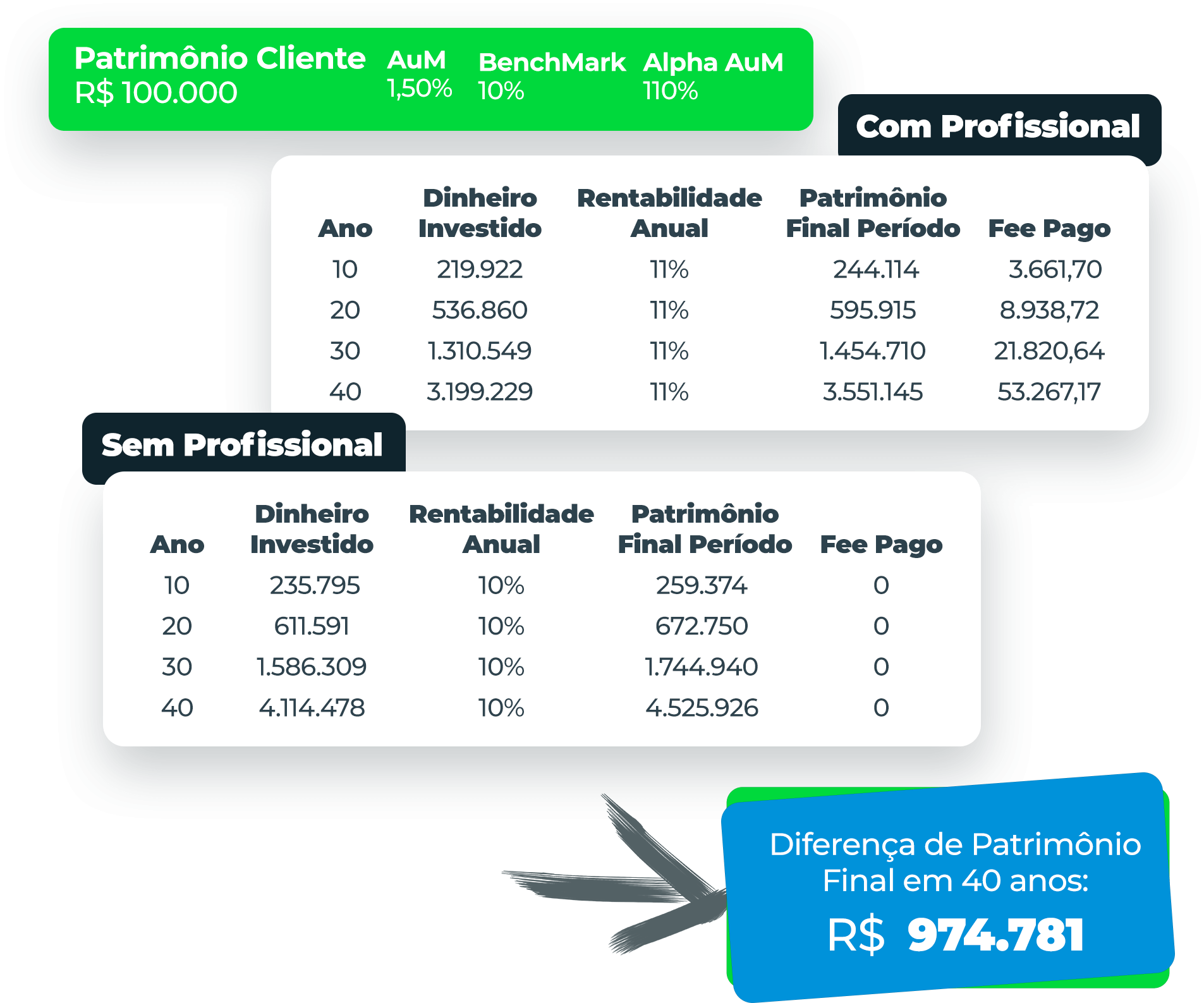

Sem delongas, vamos a uma situação bastante comum:

Situação:

- Cliente com R$ 100.000,00

- Profissional/empresa (chamarei de profissional apenas para facilitar a leitura do texto) cobra 1,50% sobre os ativos sob gestão.

- Cliente e profissional assinam o contrato.

- Cliente já paga R$ 1.500,00 para o profissional.

- Profissional gerencia os investimentos do cliente por 1 ano.

- Consegue uma remuneração de 11% no ano, 10% a mais do que o benchmark estipulado para a estratégia de investimento.

Assim, temos: ativos do cliente: 98.500 x 1,11 = 109.335

Se cliente tivesse deixado o dinheiro dele no benchmark, ele teria: 100.000 x 1,10 = 110.000, ou seja, 665 a mais ou 0,61% a mais...

Ou seja, assumindo um risco menor (pois estamos falando em aderência ao benchmark), o cliente teria uma rentabilidade de cerca de 0,61% a mais no ano.

E como isso fica depois de 40 anos? E partindo do pressuposto de que o profissional sempre conseguiu superar o benchmark (algo absolutamente improvável) em pelo menos 10% todos os anos:

Em resumo, as diferenças ao final de 10, 20, 30 e 40 anos:

Quarenta anos depois, o cliente tem cerca de R$ 974.000 a menos do que se ele simplesmente tivesse seguido o mercado...

Uma outra forma de mostrar a realidade do modelo AuM eu aprendi com o Mitch Anthony, um amigo e um dos mais celebrados pensadores em financial planning nos EUA.

Mitch desafia a indústria a pensar no modelo AuM através de uma analogia com o mercado imobiliário. De forma intrigante, ele coloca a seguinte situação:

Imagine que você tenha 2 opções para remunerar alguém que lhe ajude a encontrar um bom ativo imobiliário para você.

A primeira opção é pagá-lo 6% por encontrar este imóvel para você. A segunda é pagar 1% ao ano pelos próximos 40 anos...

Qual escolheria?

O iminente conflito de interesses

Se avaliarmos apenas o planejamento financeiro, o modelo AuM parece ser pouco passível do conflito de interesses, mas quando o planejamento financeiro deixa de usar o life planning como instrumento de marketing e passa a operar a partir do plano de vida do cliente, o potencial conflito de interesses se torna evidente.

Antes de discorrer sobre isso, um destaque. Já escrevi que o conflito de interesses a que me refiro não é algo pessoal, mas que é inerente aos modelos de negócio. Há um artigo sobre isso aqui que deixará isso claro e (assim espero), imune a críticas mal fundamentadas, mas aberto para reflexões maduras e visões divergentes.

Imagine a seguinte situação... E, para isso, coloque a lente do life planning para ampliar e clarear a sua visão.

Um cliente está com você há alguns anos.

- Possui um patrimônio de X.

- Um belo dia, e como consequência de seu processo de fazer perguntas cada vez melhores, o cliente manifesta uma vontade íntima de gastar cerca de metade deste valor em algo que tem plena contextualização e aplicabilidade em seu plano de vida.

- Isso representará y% a menos nos ativos do cliente, e, por consequência, em sua remuneração.

- Entendeu onde desejo chegar?

E eu sei que você pode estar pensando que é diferente, que atuará de maneira diferente quando isso acontecer, e eu acredito em você.

O problema existe quando isso começar a acontecer com a maioria de seus clientes, seja como produto de um amadurecimento seu na direção do que realmente importa para o seu cliente (e sabemos que não é “cento e X porcento” do benchmark, mas sim fazer com o dinheiro o que realmente importa), seja no momento em que a maioria de seus clientes estejam na fase de uso/consumo deste patrimônio.

Esta última situação é o que tem acontecido em países com uma demografia mais madura do que a brasileira, e reflexões como esta são centrais em grupos de planejadores financeiros.

Alguns dizem que poderiam ter feito diferente... atuado em um outro modelo de cobrança.

Quase todos dizem que, se estivessem começando hoje, fariam diferente...

A relação entre AuM e a infelicidade

Esta é a terceira implicação da lista.

Eu não sei qual é a fórmula da felicidade, mas a da infelicidade (ou angústia) eu me arisco a propor: querer controlar o incontrolável.

O modelo AuM implica em ter a sua receita baseada em um fato gerador que ninguém controla.

Ninguém controla o mercado, ninguém controla a direção do patrimônio do cliente, a não ser que este esteja totalmente (totalmente!) alocado em renda fixa pós-fixada, o que, amplamente, não justifica, ética e moralmente, a cobrança de qualquer % de AuM que seja.

Então, se há justificativa comercial e técnica para o AuM (e creio que haja), invariavelmente a presença desta premissa carrega consigo a presença do incontrolável, a presença de uma “bomba relógio” para a frustração, ansiedade, angústia e tristeza.

Mercados mais maduros já passaram por isso, e sobreviveram. O nosso também sobreviverá, mas cada “solavanco do imprevisto”, combinado com a maturidade dos profissionais na direção do life planning, faz com que estes se distanciem do modelo AuM e pratiquem o reconhecimento de que deveriam estar no negócio da confiança e não no negócio do dinheiro, mesmo que isso signifique deixar dinheiro na mesa...

Deixando dinheiro na mesa

Deixei a última forma de remuneração abaixo deste sub-título com o objetivo de evidenciar uma escolha difícil, mas de implicações maduras e longevas.

Ao escolher por cobrar um valor fixo mensal, você deixará dinheiro na mesa, ainda mais quando comparado ao modelo AuM, apesar de isso estar mudando...

Cobrar um valor fixo mensal implica na constatação de duas duras realidades. Uma no começo de sua carreira, outra na maturidade de sua carreira como um Life-Centered Planner.

Implicação no começo de carreira

Sem delongas: é (bem) mais difícil, no mercado atual, emplacar uma carreira neste modelo. Difícil não significa que seja impossível - falaremos mais sobre isso em nosso webinar de conclusão desta série.

Para emplacar neste modelo você precisará de muita convicção, amplo preparo e muita renúncia. Abordarei mais sobre isso no último texto desta série: “Investindo dinheiro na cadeira”.

Implicação na maturidade da carreira

Você passou pelos seus 5-7 primeiros anos como um LCP praticante da forma de remuneração por um valor fixo mensal. Nesta altura, você acessa um tipo de cliente diferente do começo de carreira, um tipo de cliente que pode lhe pagar entre R$ 2.000 e R$ 3.000 por mês (ou até mais).

Paremos um momento... você pode pensar: alguém pagando cerca de 2, 3 (ou até mais) mil Reais por mês... Parece pouco crível...

Entende por que escrevo que precisará de muita convicção, amplo preparo e muita renúncia? Fique atento ao último texto desta série!

Um cliente desta envergadura ou é alguém com um alto fluxo mensal (estimo uma receita de cerca de 20-25 vezes o valor mensal que lhe remunera, ou seja, acima de R$ 45.000 mensais), ou alguém que possua um patrimônio vigoroso, digamos, acima de R$ 1.000.000,00.

Vamos às contas.

Se o patrimônio for de cerca de R$ 1 milhão e, no modelo AuM, você cobra 1%, a sua remuneração é de R$ 10.000 por ano, ou cerca de R$ 833,00 mensais... Aparentemente não estamos deixando dinheiro na mesa, mas duas coisas podem mudar esta perspectiva.

Primeira mudança de perspectiva: cliente com um patrimônio maior

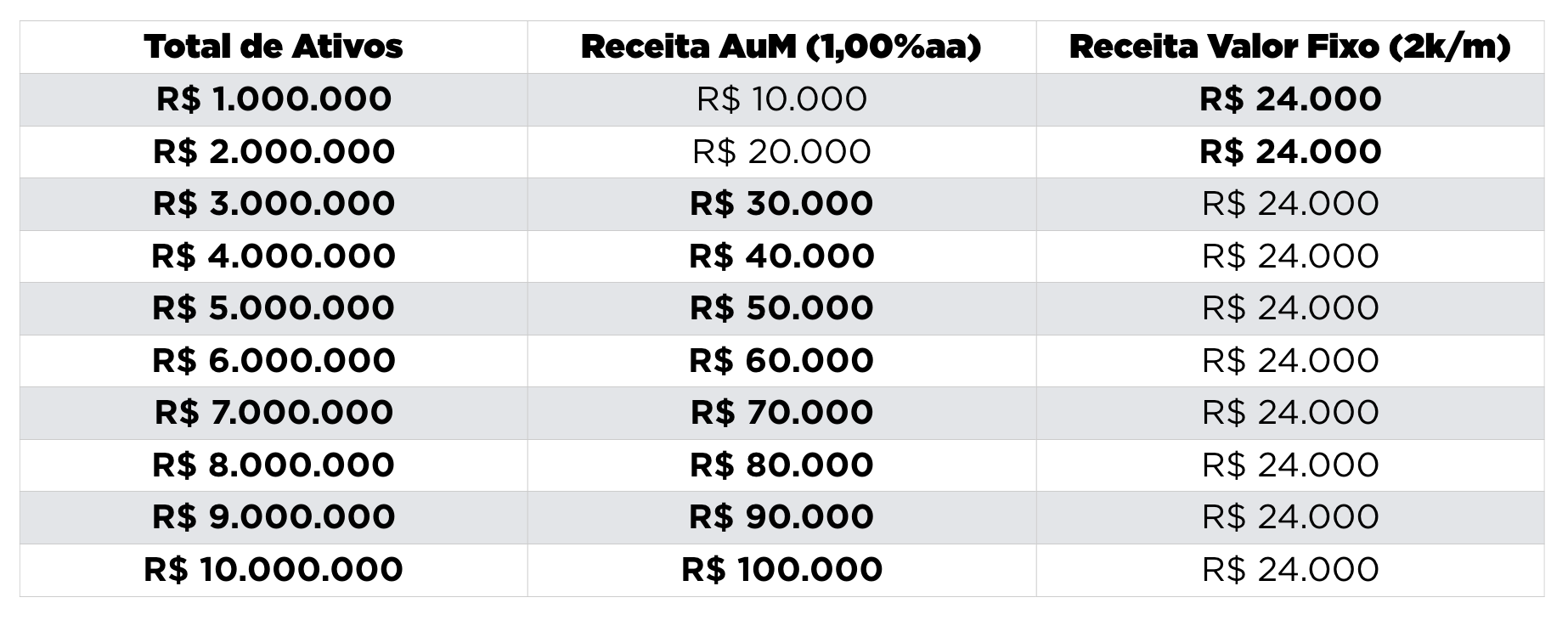

A primeira é um cliente com um patrimônio maior. Vejamos a tabela abaixo:

Ou seja, um cliente com um patrimônio financeiro igual ou superior a R$ 5 milhões remunera mais um profissional no modelo AuM, quando comparado a um profissional no modelo valor fixo mensal.

(considerando um Fee AuM de 1% ao ano e um valor fixo mensal de R$ 2.000,00)

Segunda mudança de perspectiva: crescimento do patrimônio do cliente

Com o passar do tempo o patrimônio do cliente cresce e, ao atingir R$ 5 milhões, um LCP remunerado por um valor fixo mensal poderá estar deixando dinheiro na mesa.

Escrevo poderá pois nada impede este profissional de argumentar a favor de uma majoração de seu fee mensal, apesar de, particularmente, eu não recomendar (mas isso é um tema que demanda, por si só, um texto inteiro).

Será que errei no título deste texto?

E quanto ao LTV (Life Time Value - Valor do Tempo de Vida) do cliente?

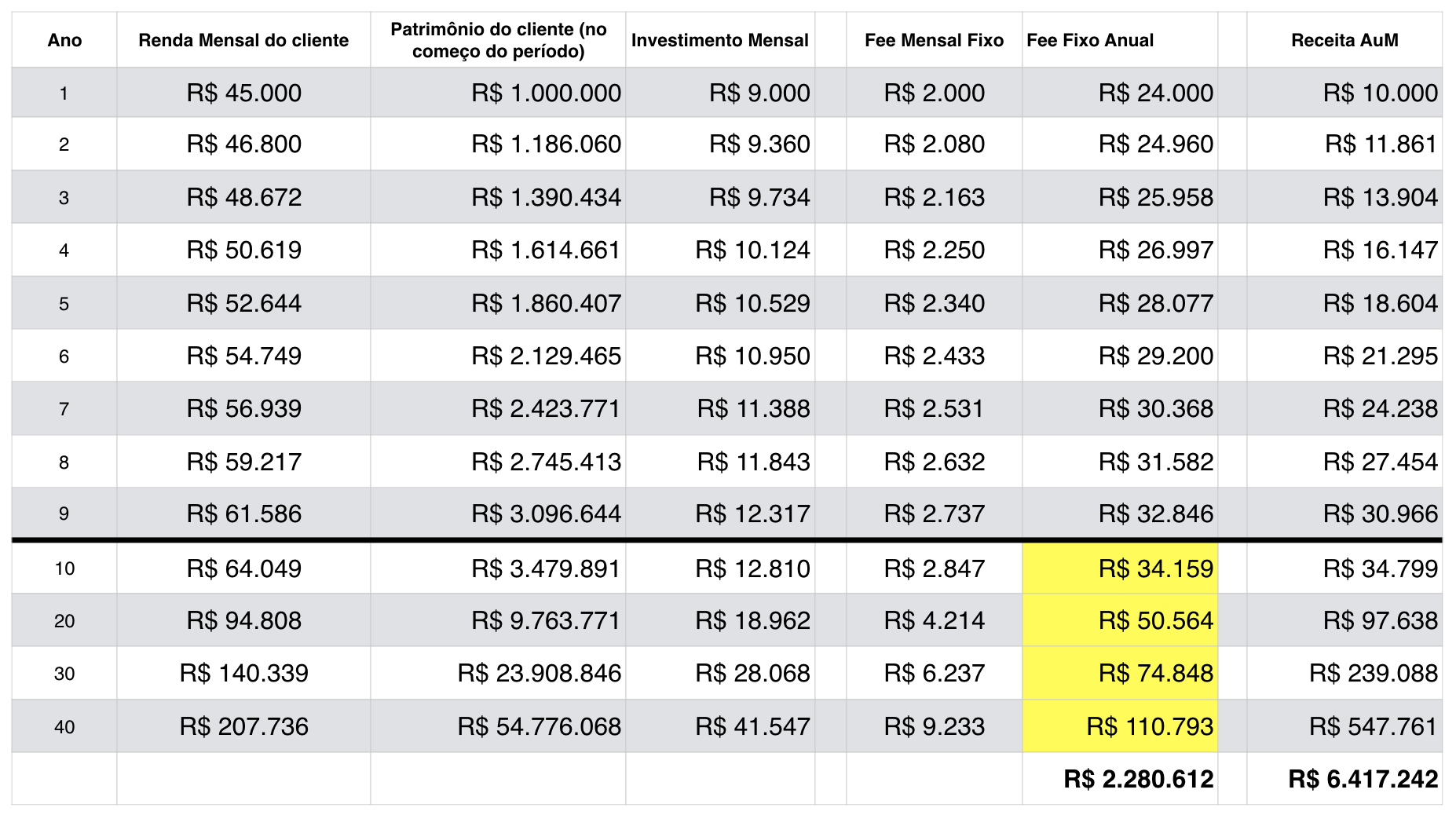

Existem algumas formas de chegarmos a esta conta. Eu adotei uma “rota simples”, que foi calcular a receita bruta e nominal de um cliente/exemplo.

O cliente em questão é alguém que começa a relação com um planejador aos 35 anos de idade e mantém esta relação por 40 anos.

Dados do cliente:

- A renda mensal é de R$ 45.000,00. Renda mensal ajustada pela inflação estimada em 4% ao ano.

- Patrimônio financeiro do cliente no início do trabalho é de R$ 1.000.000,00.

- Investimento mensal que o cliente faz como produto do planejamento: R$ 9.000,00 (20% da renda mensal).

- Fee pago ao LCP na forma de fee mensal fixo: R$ 2.000 (4,44% da renda mensal). Fee mensal reajustado pela inflação estimada em 4% ao ano.

- Fee pago ao profissional no modelo AuM: 1% ao ano.

- Rentabilidade do patrimônio: 0,60% ao mês.

Tabela de Life Time Value:

Não, eu não errei no título deste texto. Efetivamente o LTV no modelo LCP, valor fixo mensal, é menor do que no modelo AuM... Um LCP deve estar preparado para efetivamente deixar dinheiro na mesa.

Notem que não elaborei a tabela considerando o “efeito” do pagamento do % de AuM sobre o patrimônio, como mostrei na conta acima (na parte “a verdadeira conta do AuM”).

Possíveis conclusões

Uau, este texto é denso e intenso, eu sei. As conclusões de um texto que assume o risco de apresentar-se para profissionais do mercado financeiro e com o título “deixando dinheiro na mesa” são, no mínimo, provocantes.

Reservarei a cada leitor a sua própria conclusão, certo de que a ausência de uma não deriva da fragilidade do leitor, mas da potência da reflexão “per se”.

Eis minhas conclusões:

1) Estou no negócio da confiança e não no negócio do dinheiro.

2) Reconheço a aplicabilidade da verdadeira conta do AuM, e não gostaria de construir minha carreira em algo que sei que meus clientes não sabem...

3) Busco uma vida isenta do conflito de interesses e sim, este modelo existe.

4) Não sei a fórmula da felicidade, mas não desejo viver na fórmula da infelicidade.

5) Adoro me desenvolver para manter minha relevância junto ao meu cliente por décadas... E isso é o tema de nosso próximo e último texto desta série.

E quanto a você, quais são suas conclusões?

Com carinho, André Novaes